CECA y Cecabank: valor añadido al sistema financiero

En uno de los desayunos de trabajo de la Confederación Española de Directivos y Ejecutivos, José María Méndez, director general de la Confederación Española de Cajas de Ahorros (CECA) y director general y consejero de Cecabank, explicó el nuevo marco del sector de Cajas de Ahorro tras el proceso de reestructuración:

En uno de los desayunos de trabajo de la Confederación Española de Directivos y Ejecutivos, José María Méndez, director general de la Confederación Española de Cajas de Ahorros (CECA) y director general y consejero de Cecabank, explicó el nuevo marco del sector de Cajas de Ahorro tras el proceso de reestructuración:

“Hace dos años y medio, la Asamblea General de la Confederación Española de Cajas de Ahorros me propuso como director general de la CECA. Una de las primeras medidas tomadas por el equipo fue promover una reforma de los estatutos, para que no solo las Cajas de Ahorros sino también los bancos creados por ellas pudiesen ser miembros. Todos estos se adhirieron y hoy la asociación representa, en términos generales, un 42% de los depósitos del sistema.

También se estableció la posibilidad de que CECA pudiese segregar su negocio financiero en un banco de nueva creación, Cecabank, el cual presta servicios financieros y tecnológicos en un modelo abierto a todo el sistema financiero español. El Consejo de Administración me nombró también su director general, pero se trata de dos funciones con vidas separadas, consejos diferentes y personalidad jurídica distinta, aunque surjan de la misma matriz.

La situación económica y financiera. Año 2013, un punto de inflexión

Según las previsiones de Funcas (Fundación de las Cajas de Ahorros), el crecimiento del PIB para el año 2014 y 2015 será, respectivamente, del 1,2 y del 1,8. Tras nueve trimestres de contracción del PIB, actualmente estamos abordando el tercer trimestre de crecimiento, lo que técnicamente significa que hemos salido de la recesión. No obstante, ninguna previsión vaticina que las tasas de desempleo se sitúen por debajo del 25% al menos hasta 2015.

¿Cómo afecta esto a las entidades financieras más minoristas? Los volúmenes que se tienen que gestionar, tanto en términos de crédito como depósitos, crecen menos de lo que cabría esperar. Además, ninguna entidad de previsión augura una ratio deuda pública (PIB) por debajo del 100% para 2015, lo cual va a lastrar el desarrollo, la recuperación. Como consecuencia, el efecto crowding out sobre la inversión privada va a seguir existiendo en nuestro país.

En cuanto a la situación de las entidades financieras, y si atendemos a los tres parámetros considerados por los agentes financieros (crédito, depósitos o recursos, y morosidad) la situación se presenta de la siguiente manera: con respecto a los créditos, seguimos con tasas interanuales negativas en el conjunto del sistema, pero sin embargo continúa el proceso de des-apalancamiento, con una caída del saldo en torno al 7,9% en tasas mensuales, aunque también hay signos positivos sobre el crédito nuevo, sobre todo en el ámbito de familias y crédito al consumo y pymes. Como ha dicho el Gobernador del Banco de España, las tasas negativas tenderán a cero hacia finales de año, como consecuencia de dicho des-apalancamiento.

Otro elemento muy relevante de este proceso es la recomposición del mix de producto. Obviamente, sigue decreciendo el saldo de crédito vinculado al sector inmobiliario, al promotor y al préstamo vivienda, pero crece el peso del saldo del crédito hacia pequeñas y medianas empresas y consumo.

Si los recursos y depósitos crecen en tasas interanuales en torno al 2,6%, no todos lo hacen de manera uniforme. Los que crecen espectacularmente son los llamados depósitos o recursos fuera del balance; es decir, aquello que las entidades captan a través de fondos de pensiones, de inversión o de gestión de cartera, que registran tasas interanuales próximas al 20%. ¿Por qué? En parte porque las entidades de crédito ya no tienen la misma presión por la liquidez; además del lado de la demanda las rentabilidades de los depósitos, con los tipos actuales, no son altas. También es importante el crecimiento en recursos fuera de balance, centrados en fondos de inversión, lo cual hace que nos alejemos de la media europea, donde el patrimonio y los fondos de pensiones representan en torno al 33% del PIB en la UE, frente al 9% español.

El futuro de la Banca Minorista: ¿hacia dónde va? Pienso que tenderá a centrarse en comisiones sobre la gestión de patrimonios más que en los márgenes. En el futuro, las entidades tendrán que cambiar el modelo de negocio, haciéndose más eficientes y generando ingresos por la prestación de servicios y no mayoritariamente sobre los márgenes que se obtienen en función de depósitos y créditos.

Con respecto a la morosidad, estamos en un punto de inflexión en el tránsito de 2013 a 2014. Aunque baja muy lentamente (se sitúa en torno al 13,6%), la buena noticia es la disminución de los activos dudosos y la tendencia es hacia la mejora del ritmo de reducción. En cualquier caso, y hoy con una morosidad tan alta, sigue habiendo necesidad de provisiones que tiene un impacto en la cuenta de resultados de las entidades financieras; pienso que también lo habrá en 2015 y probablemente en 2016.

Es en este complicado contexto donde las entidades adheridas a CECA han llevado a cabo la mayor reestructuración de su historia. En 2013, disminuyeron el número de oficinas en 3.100 y la plantilla en 12.200 empleados. En términos acumulados, y desde el comienzo de la crisis, representa un 33% en oficinas y del 29% en empleados, mientras que en el conjunto del sistema fue del 26% y el 21% respectivamente.

Aunque es notorio el cierre de oficinas, probablemente el mayor ajuste se ha producido en la reducción del personal del backoffice en los servicios centrales, que representa un 44% desde comienzos de la crisis. El hecho es que este proceso de consolidación empieza a mostrar ganancias de eficiencia en el sistema con una reasignación más eficiente de recursos disponibles y sin perder en exceso la capilaridad vinculada a las oficinas, ya que la mayor reducción se da en los servicios centrales.

Si bien este reajuste de la capacidad es la consecuencia de la adaptación al nuevo contexto económico financiero, también trasluce cambios en el modelo de negocio, al que se van incorporando nuevos canales, más eficientes, para la distribución de productos financieros y no tan vinculados a la oficina bancaria.

Desafíos regulatorios

Quizá sea este el elemento más determinante de la nueva Ley de Cajas de Ahorros y Fundaciones Bancarias aprobada en diciembre del año pasado. Desde CECA hemos participado muy directamente en su elaboración y larga tramitación.

En la exposición de motivos de la Ley, se señala que el estrechamiento de los márgenes y la imposibilidad de estas entidades para financiarse en los mercados provocó la intervención pública vinculada al acuerdo entre el Eurogrupo y el Gobierno de España y que lleva a cabo la asistencia financiera y por tanto, la recapitalización de alguna de las entidades.

A mi juicio, existían dos elementos que hacían prácticamente ineludible la reforma de la LORCA de 1985 sobre la regulación de las normas básicas sobre órganos rectores de las Cajas de Ahorro. Uno de ellos es la necesidad de recapitalización y otro la necesidad de un mercado financiero único.

La necesidad de recapitalización, derivada del acuerdo del nuevo marco de capital de Basilea III del año 2010, duplicaba las exigencias de capital para hacer el mismo negocio de captación de depósitos reembolsables del público. Aunque se preveía un calendario, lo cierto es que la crisis ha exigido el doble de capital a las entidades en un periodo de tiempo muy corto. Con el régimen de la LORCA, que solo permitía capitalizarse a estas entidades sobre la base de retención de beneficios, era imposible acometer las exigencias en un periodo tan breve.

Además, la reforma del régimen jurídico de Cajas hacía prácticamente ineludible la consecución del mercado financiero único. Desde la introducción de la moneda común, la Comisión Europea ha venido aprobando normas en materia de relaciones con la clientela, de prevención del blanqueo de capitales, de control interno, de cumplimiento normativo, de estandarización de pagos…, detrás de las cuales eran necesarias acciones, técnicas, informáticas y obviamente mayores costes. El tamaño mínimo para poder acceder a los mercados y el régimen de la LORCA hacían imposible esta consolidación, entre otras razones porque la posible fusión de una Caja con otra de la misma Comunidad Autónoma estaba sometida a la posibilidad de un veto autonómico. Sin embargo, con el régimen adoptado, se ha permitido adquirir a las entidades un tamaño mínimo para acometer los desafíos del mercado financiero único. Hace tres años existían 45 entidades adheridas a CECA, hoy solo 11. El tamaño medio era de unos 30.000 millones efectivos, hoy está próximo a los 100.000 millones.

¿Qué permite la Ley de Cajas de Ahorros y Fundaciones Bancarias? Permite a determinadas entidades seguir con la estructura de propiedad de las Cajas de Ahorros tradicionales, aunque limitándolas geográficamente (solo pueden desarrollar su actividad en el ámbito de una Comunidad Autónoma o sus provincias limítrofes) y por actividad (limitada a la provisión de servicios financieros a familias y pymes, y sin financiación internacional) o adoptar una estructura de fundación bancaria. Solo se van a acoger a la primera posibilidad mencionada en este régimen dos entidades.

Por otro lado, La Ley lleva a cabo unos cambios muy destacables en el gobierno corporativo, reduciéndose los representantes de las Administraciones Públicas, del 40% al 25%.

Además, se exige a los Consejos de Administración unos estándares de conocimientos, experiencia e idoneidad equivalentes a los de cualquier sujeto que actúa en el mercado financiero, al tiempo que se introduce un rígido cuadro de incompatibilidades para ser miembro del Consejo de Administración de la Caja o de su Asamblea. Estas incompatibilidades incluyen la ocupación de cargos ejecutivos en un partido político, en un sindicato o en una organización empresarial; ser alto cargo de la Administración, ser cargo electo de la misma o haberlo sido en los dos últimos años. De esta manera, solo las consideraciones estrictamente técnicas serán tenidas en cuenta a la hora de gestionar riesgos bancarios. Este rígido cuadro también es predicable respecto de las Fundaciones Bancarias.

¿Qué es una Fundación Bancaria conforme a la Ley? Es una fundación que tiene una participación, del 10% o más, en el capital o de los derechos de voto de un banco, de tal forma que todas las Cajas de Ahorros que no van a conservar la estructura de propiedad anterior tienen que transformarse, a lo largo de este año, en Fundación Bancaria.

La Fundación Bancaria deberá aprobar un protocolo de gestión de esa participación financiera en un banco (que será aprobado por el Banco de España y será público) y deberá aprobar anualmente un plan financiero, si tiene un 30% o más de las acciones o de los derechos de voto de ese banco. Si tiene un 50% o más, la Fundación Bancaria deberá aprobar un plan de diversificaciones y un fondo de reservas para hacer frente a las posibles necesidades de capital que pudiese tener el banco, para reforzar su solvencia.

Cuatro reflexiones sobre la nueva Ley:

1/ Mejora el gobierno corporativo de prácticamente la mitad del sistema financiero español, en el sentido de que se garantiza que los riesgos bancarios van a ser analizados con criterios estrictamente profesionales.

2/ Facilita la capitalización. La posibilidad de otorgar derechos de propiedad vinculado a las acciones favorece la solvencia de estas entidades; de hecho, ya hoy el 60% de todos los activos de las entidades vinculadas a CECA están cotizando y el resto de las entidades maneja planes para hacerlo en el corto o medio plazo.

3/ Establece un nuevo régimen de distribución de competencias entre el Estado y las Comunidades Autónomas en materia de mercados financieros. En el régimen anterior de la LORCA, se sometía a autorización administrativa previa de una Comunidad Autónoma a cuestiones tales como la apertura de una oficina, la inversión o desinversión de caracteres estratégicos, la fusión de una Caja con otra. Nada de esto es posible en el régimen de la nueva Ley. Las potestades, que se ejercerán públicamente, van a ser desarrolladas por el Banco de España temporalmente, para después, el uno de noviembre de 2014, pasar a ser ejercidas por el mecanismo único de supervisión de la unión bancaria, es decir, por el Banco Central Europeo, con sede en Frankfurt.

4/ Estas entidades pueden permanecer fieles al modelo de negocio de banca minorista. CECA, que está vinculada a la Agrupación Europea de Cajas y Bancos Minoristas, entiende que todas las entidades adheridas deben ser retail, responsible y rooted (enraizadas). A pesar de haber cambiado de estructura jurídica, las entidades de CECA siguen estando comprometidas con su desarrollo territorial; son responsables, y dedican parte de sus beneficios a reservas y a obra social; y son entidades retail, no bancos de inversión, sino que priorizan la prestación de servicios a familias y pequeñas y medianas empresas.

Otros dos desafíos regulatorios son el tema fiscal y la unión bancaria, que creo que es uno de los acontecimientos más relevantes en el proceso de construcción europea desde la introducción de la moneda única, basado en cuatro pilares.

Cuatro pilares de la unión bancaria:

1/ Un mecanismo único de supervisión bancaria, vinculado al Banco Central Europeo y separado del Consejo que decide la política monetaria.

2/ Un fondo de garantía de depósitos único en Europa, que garantice los depósitos retail de todos los ciudadanos de la Unión Europea.

3/ Un fondo de resolución único. Antes del cierre de la legislatura comunitaria, las autoridades europeas se han puesto de acuerdo para crear un fondo de resolución que podría llevar a cabo la liquidación o el saneamiento de cualquier entidad de la Unión Europea.

4/ Una normativa única y común para todo el sistema bancario de la Unión Europea, el Single Rulebook (libro de reglas único). Todavía existen diferencias relevantes entre los reguladores europeos, por lo tanto es muy importante armonizar.

Creo que estamos ante uno de los desafíos más relevantes en la historia de la construcción europea y que representa una oportunidad para el sistema financiero español, una oportunidad para poner sobre la mesa el proceso de reestructuración y consolidación que se ha acometido, y que también pueda ser emprendido por algún otro país.

El reto fiscal

En este sentido, destacaría un desafío europeo y otro estrictamente nacional. El primero es el impuesto de transacciones financieras, que supone gravar la renta variable en la Unión Europea, y se realizará por cooperación reforzada, es decir lo harán once países, no toda la Unión Europea. En cualquier caso, es un reto que queda para la próxima legislatura comunitaria.

Cabe mencionar la peculiaridad fiscal española. En los últimos meses, casi todas las Comunidades Autónomas han creado un impuesto que grava los depósitos en cada una de ellas. Se da la paradoja de que lo han hecho con tipos distintos, con exenciones distintas, deslocalizando la captación de depósitos a través de Internet y, en mi opinión, afectando directamente a la unidad de mercado de España. Desde CECA mantenemos que un impuesto solo tiene sentido si es estatal, y sobre todo si converge en tipos impositivos con el resto de sujetos que actúan dentro de la euro zona.

Transformación operada en CECA y Cecabank, acompasada con la reestructuración y reorganización del sistema financiero español

CECA, la asociación bancaria que representa a los Bancos de Cajas y a las Cajas de Ahorros, ha segregado toda su actividad de negocio en un banco, Cecabank, que presta servicios financieros y tecnológicos en un modelo abierto. Es un banco mayorista y no tiene oficinas.

El año pasado, Cecabank aprobó un plan estratégico que supone acometer una adaptación del portafolio de servicios a los cambios de mercado, ya que las necesidades de servicios que tienen entidades con 10.000 millones de activos no tiene n nada que ver con las que tienen 100.000. Cecabank aspira a:

1/ Prestar servicios de externalización bancarios, externalización de procesos de negocio a otros bancos retail, vinculados por tanto con nuestra condición de entidades de crédito y por tanto miembro de las cámaras en prestación de servicios mayoristas.

2/ Seguir creciendo en el ámbito de la Tesorería. Esta es una actividad tradicional de CECA, muy centrada en la renta fija y especialmente dentro de la deuda pública.

3/ Seguir creciendo en el ámbito de security services. Ya tenemos bajo custodia unos 50.000 millones de euros y aspiramos a seguir aumentando nuestro volumen de negocio en este ámbito.

Cecabank ha conseguido una sólida posición de solvencia y esperamos seguir creciendo sobre dos palancas: neutralidad e independencia. Somos una entidad neutral, porque hacemos depositaría de instituciones e inversión colectiva, pero no nos dedicamos a la gestión de esos activos. Y somos una entidad independiente, porque llevamos las cuentas corrientes a los fondos de inversión, pero después no comercializamos fondos de inversión a través de la red. Nuestra vocación no es ser un banco minorista, sino afianzarnos como un banco que presta servicios a otras entidades financieras o a otros corporates.

Actualmente, CECA tiene ya una sucursal muy activa en Londres, para la gestión de remesas y de prestación de servicios a nuestros clientes en los mercados ingleses, y es miembro de las cámaras de la ciudad. Tiene otra en Frankfurt, igualmente en tema de remesas y de pensiones, y ahora muy relevante desde el punto de vista de la función asociativa, pues allí estará el supervisor. Y también tiene otra oficina en París, para la gestión de remesas y de negocios de nuestros clientes en Francia. Creemos que debemos expandirnos internacionalmente con ellos y acompañarles en sus necesidades en el exterior.

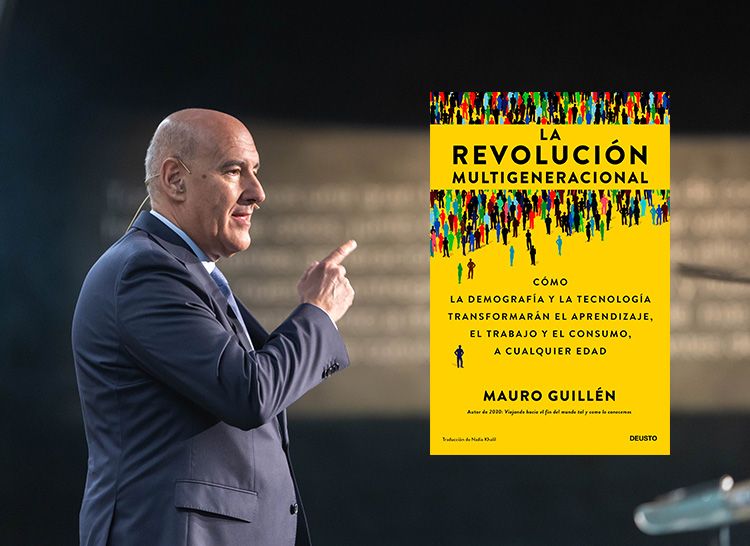

José María Méndez, director general de la Confederación Española de Cajas de Ahorros (CECA) y director general y consejero de Cecabank, en los Desayunos CEDE.

Entrevista publicada en Executive Excellence nº114 jul/ago14.

Últimos artículos