MicroBank: máximo valor social

“El motor de arranque de una economía libre y próspera tienen que ser los emprendedores”. Isidro Fainé, presidente de CaixaBank, pronunciaba estas palabras en su discurso durante el Congreso CEDE 2016. “El poder creador del riesgo por parte de los emprendedores es inmenso. Las personas creadoras de ideas nuevas han sido siempre las que han revolucionado el mundo”. Toda una declaración de intenciones que explica la razón de ser de MicroBank.

En 2007, CaixaBank decidió crear la única entidad financiera en España dedicada exclusivamente a la financiación de proyectos a través de microcréditos. Sus acciones van dirigidas al fomento de la actividad económica a través del emprendimiento y el autoempleo, así como a la financiación a personas y familias con recursos limitados que necesitan hacer frente a una necesidad puntual.

En 2007, CaixaBank decidió crear la única entidad financiera en España dedicada exclusivamente a la financiación de proyectos a través de microcréditos. Sus acciones van dirigidas al fomento de la actividad económica a través del emprendimiento y el autoempleo, así como a la financiación a personas y familias con recursos limitados que necesitan hacer frente a una necesidad puntual.

Según Fainé, “las dificultades del entorno reafirman la necesidad de reforzar la labor de MicroBank como herramienta básica de apoyo a la actividad económica. En particular, a aquellos colectivos que, a pesar de su espíritu emprendedor y su voluntad de llevar adelante proyectos generadores de riqueza, encuentran obstáculos para acceder al crédito en el sistema financiero tradicional. Hay que tener en cuenta que la capacidad de estas personas para hacer realidad sus sueños va íntimamente ligada a la obtención de una financiación adecuada”.

Después de ocho años de actividad, el balance no puede ser más positivo. “En 2015, MicroBank fue clave para la puesta en marcha de más de 121.000 proyectos personales y empresariales, destinando a ellos 588 millones de euros de financiación. Estas cifras son la mejor muestra de la determinación del banco en su objetivo de apoyar a las personas y a las familias que necesitan realizar pequeñas inversiones para mejorar su bienestar, así como a emprendedores, autónomos y microempresas que buscan apoyo financiero para iniciar o ampliar su negocio”, explica Antonio Vila, presidente de MicroBank. Además, “MicroBank concede todas sus operaciones sin garantías reales de ningún tipo (hipotecas, depósitos, bienes...), basándose exclusivamente en el conocimiento y la confianza en el solicitante y la viabilidad de su proyecto”.

Bajo los parámetros de rigor y sostenibilidad propios de una entidad bancaria, MicroBank ofrece productos y servicios adaptados especialmente a las necesidades de emprendedores, microempresas, personas y familias, de cara a la consecución de cuatro premisas básicas:

- La promoción de la actividad productiva.

- La creación de empleo.

- El desarrollo personal y familiar.

- La inclusión financiera.

Con más de 428.000 préstamos concedidos en España desde su fundación, por un importe de 2.365,6 millones de euros, se ha consolidado como un referente de primer orden en el sector español y europeo de las microfinanzas, aportando el máximo valor social.

Existen tres factores clave que explican la positiva evolución de la entidad, como son: su elevado nivel de capitalización y liquidez, el apoyo del único accionista –CaixaBank– a través de su amplia red de distribución y la colaboración de instituciones europeas.

Las perspectivas de futuro son igualmente halagüeñas, pues “MicroBank ha generado suficientes recursos para financiar el elevado crecimiento que ha tenido en estos ocho años, y su situación actual tanto económica como financiera, es óptima y le permite seguir incrementando su actividad de manera rápida y sostenible”, argumenta Antonio Vila. Habiendo registrado su mayor tasa de crecimiento en 2015, con un aumento del 47%, “justo cuando las circunstancias son más adversas, en el futuro continuará la actividad para la consolidación de este modelo, capaz de generar recursos para garantizar la sostenibilidad económica y asegurar la aportación del banco al progreso de la sociedad”, recalca Fainé.

Condiciones realistas para necesidades muy reales

El presidente de MicroBank, Antonio Vila Bertrán, asegura que “la entidad presta especial atención a aquellos colectivos que sufren más el riesgo de exclusión crediticia, como son los parados (el 25% de los clientes estaba en situación de desempleo antes de solicitar un microcrédito), los jóvenes (uno de cada tres beneficiarios de préstamos son menores de 35 años) y las mujeres (que representan el 51% de nuestra clientela)”.

La oferta de préstamos se estructura en tres tipos de microcréditos según su destino:

Para personas: se incluyen los préstamos para personas con ingresos anuales inferiores a 18.000 euros que se destinan a financiar proyectos vinculados al desarrollo personal y familiar, así como necesidades derivadas de situaciones puntuales o imprevistas. Entre los destinos más frecuentes de esta línea de financiación se encuentran los gastos relacionados con vivienda, salud, educación, necesidades de personas con discapacidad, reagrupamiento familiar o adquisición de transporte necesario. Su importe máximo es de 25.000 euros y no requiere aportar garantías reales.

Para emprendedores: con un importe máximo de 25.000 euros, se dirigen a profesionales autónomos y microempresas que necesitan iniciar, ampliar o consolidar un negocio, y también para financiar capital circulante. También está diseñado para facilitar proyectos de autoempleo para personas que cuentan con el asesoramiento de alguna de las 566 entidades colaboradoras de Microbank. Estas entidades, esencialmente organizaciones no lucrativas, administraciones públicas y universidades, asesoran y ofrecen apoyo técnico personalizado para la elaboración del proyecto de negocio y la evaluación de su viabilidad económica.

Para proyectos comprometidos con el medio ambiente: son los llamados ecomicrocréditos, que financian proyectos que invierten en sectores medioambientalmente sostenibles o en productos y servicios que impliquen una mejora del uso eficiente de los recursos y una reducción de su impacto en la naturaleza, como la adquisición de vehículos ecológicos o reformas para la mejora de la eficiencia energética.

Seis emprendimientos, seis sueños cumplidos

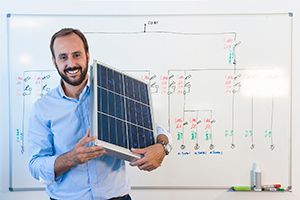

El caso del murciano Ginés Ángel García es un ejemplo emblemático de cómo el empeño y la dedicación de una sola persona consigue sacar adelante un proyecto de empresa que ahora aporta una nómina a ocho familias. Ingeniero técnico industrial de 33 años, Ginés Ángel construyó desde cero una empresa de eficiencia energética que le ayudó a hacer realidad su sueño: “Llenar los tejados de las ciudades de placas fotovoltaicas para contribuir a la mejora del medio ambiente”.

El caso del murciano Ginés Ángel García es un ejemplo emblemático de cómo el empeño y la dedicación de una sola persona consigue sacar adelante un proyecto de empresa que ahora aporta una nómina a ocho familias. Ingeniero técnico industrial de 33 años, Ginés Ángel construyó desde cero una empresa de eficiencia energética que le ayudó a hacer realidad su sueño: “Llenar los tejados de las ciudades de placas fotovoltaicas para contribuir a la mejora del medio ambiente”.

Desde muy joven, sintió la necesidad de crear, de aportar algo a la sociedad y generar empleo. Con el proyecto diseñado, MicroBank le aportó el plus necesario para crecer en estructura y en personal. “Ese momento fue crucial en la empresa”, asegura. Ahora, con la empresa consolidada, se plantea nuevos retos de futuro y anima a afrontarlos con una frase muy gráfica: “Tienes que apuntar a la luna, que si fallas a alguna estrella le darás”.

Alejandra Viera, de 38 años, no tenía un conocimiento previo del método Pilates hasta que una lesión de espalda y un complicado proceso de rehabilitación le acercó a este mundo y decidió convertirlo en su forma de vida. Un préstamo de MicroBank le permitió adquirir el material necesario para abrir su propio estudio de Pilates en Arucas (Gran Canaria), su ciudad natal, donde identificó una falta de oferta en este campo.

Alejandra Viera, de 38 años, no tenía un conocimiento previo del método Pilates hasta que una lesión de espalda y un complicado proceso de rehabilitación le acercó a este mundo y decidió convertirlo en su forma de vida. Un préstamo de MicroBank le permitió adquirir el material necesario para abrir su propio estudio de Pilates en Arucas (Gran Canaria), su ciudad natal, donde identificó una falta de oferta en este campo.

Dos años después de la apertura, puede asegurar que ha consolidado el negocio y además su crecimiento le ha permitido crear empleo con la contratación de una colaboradora. “Una de las cosas que me gustó de MicroBank fue que no era indispensable tener un aval; el aval era mi proyecto”, asegura Alejandra. Y concluye: “Cuando miro hacia atrás, veo que todo ha merecido la pena, y cuando miro hacia adelante creo que todo va a merecer la pena”. Ahora, sueña con expandir el negocio de Pilates Orgánico e incorporar a más trabajadores en el proyecto.

“¿Qué puedo hacer una vez terminados mis estudios en la facultad?”. Rosa López, una joven de la localidad mallorquina de Capdepera, tenía muy clara la respuesta, y no tuvo más que buscar ayuda externa para hacer realidad sus planes de convertirse en empresaria. En una zona con una actividad económica basada en el turismo, identificó una oportunidad de negocio en el sector de la formación lingüística e inició los trámites para montar una academia de idiomas. “Siempre había querido tener una empresa, pero no sabía si algún día lo podría conseguir”, afirma. “Cuando acabas la carrera, no tienes dinero ni ningún medio para montar una empresa, necesitas ayuda”. Fue entonces cuando acudió a MicroBank, que le asesoró en el proyecto de empresa y le dio el impulso financiero para empezar su aventura. “Sus profesionales me hicieron tener más ilusión y se han convertido en parte de Schwa”.

“¿Qué puedo hacer una vez terminados mis estudios en la facultad?”. Rosa López, una joven de la localidad mallorquina de Capdepera, tenía muy clara la respuesta, y no tuvo más que buscar ayuda externa para hacer realidad sus planes de convertirse en empresaria. En una zona con una actividad económica basada en el turismo, identificó una oportunidad de negocio en el sector de la formación lingüística e inició los trámites para montar una academia de idiomas. “Siempre había querido tener una empresa, pero no sabía si algún día lo podría conseguir”, afirma. “Cuando acabas la carrera, no tienes dinero ni ningún medio para montar una empresa, necesitas ayuda”. Fue entonces cuando acudió a MicroBank, que le asesoró en el proyecto de empresa y le dio el impulso financiero para empezar su aventura. “Sus profesionales me hicieron tener más ilusión y se han convertido en parte de Schwa”.

En solo dos años, el equipo inicial de tres personas se convirtió en una plantilla de ocho, y al primer centro en Capdepera hay que sumar otro en Sineu y posiblemente un tercero en un futuro próximo. Rosa destaca: “A veces pienso que primero abrí para tener un empleo y ahora lo hago para que más gente trabaje”.

Desde 2014, los amantes de la cerveza artesana tienen un nuevo referente en Extremadura. Tres socios, Juan Antonio García, Jonathan Coosen y Juan Pío García, el primero de ellos prejubilado, decidieron profundizar en sus conocimientos en la elaboración de cerveza para iniciar un proyecto industrial que utiliza productos naturales de proximidad. “Mis dos socios estaban en paro y aquí en Plasencia (Cáceres) no tenían ningún futuro”, explica Juan Antonio.

Desde 2014, los amantes de la cerveza artesana tienen un nuevo referente en Extremadura. Tres socios, Juan Antonio García, Jonathan Coosen y Juan Pío García, el primero de ellos prejubilado, decidieron profundizar en sus conocimientos en la elaboración de cerveza para iniciar un proyecto industrial que utiliza productos naturales de proximidad. “Mis dos socios estaban en paro y aquí en Plasencia (Cáceres) no tenían ningún futuro”, explica Juan Antonio.

Cerveza Blomberg empezó con la finalidad básica del autoempleo, pero en dos años ha crecido hasta necesitar de dos personas más. “Es un proyecto que lleva mucho de nosotros y yo no podía permitirme el lujo de dejarlo pasar”. Gracias a MicroBank, pudieron llevar a la práctica su idea, y ya están pensando en expandirse a otras comunidades autónomas.

Una vez finalizado el período cubierto por el subsidio de paro, Elisabete Azkoaga, decoradora de 42 años que había trabajado en varias empresas del sector, decidió montar su propio negocio ante las dificultades para encontrar un nuevo trabajo como asalariada. “Ahora es el momento”, pensó. Aprovechando un cambio de domicilio a Getxo, instaló en esta ciudad vizcaína su tienda de decoración, con el asesoramiento empresarial del ayuntamiento de la localidad y la financiación de MicroBank con el apoyo de instituciones europeas.

Una vez finalizado el período cubierto por el subsidio de paro, Elisabete Azkoaga, decoradora de 42 años que había trabajado en varias empresas del sector, decidió montar su propio negocio ante las dificultades para encontrar un nuevo trabajo como asalariada. “Ahora es el momento”, pensó. Aprovechando un cambio de domicilio a Getxo, instaló en esta ciudad vizcaína su tienda de decoración, con el asesoramiento empresarial del ayuntamiento de la localidad y la financiación de MicroBank con el apoyo de instituciones europeas.

“Siempre había querido trabajar por mi cuenta y ser mi propia jefa”, reconoce. Eso sí, tiene las ideas muy claras: “Para ser emprendedor hay que perseguir los sueños tocando con los pies en el suelo”.

Recién acabada la carrera de Biología, Edgar Hazas y M. Ángeles García dejaron atrás un corto período de desempleo, le echaron valor y decidieron convertir en negocio aquello que practicaron en los laboratorios de la universidad. Así nació Laboratorios Edyma, un centro biotecnológico especializado en dar servicio a la industria agroalimentaria y a la pyme del sector, que se ha convertido en un referente a nivel europeo en solo tres años. Su trabajo se centra en la seguridad alimentaria y en técnicas de mejora de la producción mediante el cultivo in vitro.

Recién acabada la carrera de Biología, Edgar Hazas y M. Ángeles García dejaron atrás un corto período de desempleo, le echaron valor y decidieron convertir en negocio aquello que practicaron en los laboratorios de la universidad. Así nació Laboratorios Edyma, un centro biotecnológico especializado en dar servicio a la industria agroalimentaria y a la pyme del sector, que se ha convertido en un referente a nivel europeo en solo tres años. Su trabajo se centra en la seguridad alimentaria y en técnicas de mejora de la producción mediante el cultivo in vitro.

Agradecen especialmente a MicroBank la confianza en el proyecto presentado por dos jóvenes como ellos que no tenían nada más que una idea. Edgar cuenta cómo dieron el paso para constituir Edyma: “Crear una empresa, pedir un préstamo a nuestra edad... la gente piensa que estás loco, pero nosotros creíamos que lo teníamos que hacer y nos tiramos a la piscina”.

Apuesta por la educación

Entre los hitos de 2015, cabe mencionar que MicroBank inició la comercialización del Préstamo Máster Erasmus+, un microcrédito especialmente diseñado para los estudiantes que quieran ampliar su formación académica mediante un máster en un país de la Unión Europea o países asociados al programa Erasmus+.

El banco recibe el apoyo financiero de la Comisión Europea a través del Fondo Europeo de Inversiones (FEI), que eligió la filial de CaixaBank como su primer intermediario para lanzar este producto, cuya dotación asciende a 30 millones de euros. El préstamo, que tiene unas condiciones altamente competitivas y una ágil tramitación, se concede sin ningún tipo de garantía ni aval, y no se empieza a devolver hasta un año después de haber terminado los estudios.

Máxima inclusión

De forma paralela a la actividad crediticia, MicroBank impulsa su objetivo de contribuir a la inclusión financiera a través de un programa de formación sobre gestión del presupuesto familiar. En 2015 se impartió un total de 100 cursos, con la colaboración de 31 entidades sociales de todo el país y de voluntarios de “la Caixa”. Más de 1.600 personas recibieron formación para mejorar sus competencias en la gestión de la economía familiar y contribuir a evitar situaciones de sobreendeudamiento.

Además, la línea de préstamos Microcréditos Confianza está dirigida a facilitar la financiación a personas en situación de exclusión social severa, con el fin de aportar la cobertura de necesidades básicas y proyectos de autoempleo. El préstamo se acompaña de soporte no financiero, a través de 15 grupos de ayuda mutua para mejorar la autoestima y la dignidad de sus miembros.

Para llevar a cabo esta labor, MicroBank cuenta con el apoyo financiero de instituciones europeas de primer orden como el Fondo Europeo de Inversiones (FEI), el Banco Europeo de Inversiones (BEI) y el Banco de Desarrollo del Consejo de Europa que, según los acuerdos con cada una de ellas, cubren una parte de riesgo, suponen una ventaja financiera para los clientes o financian parcialmente los proyectos.

Artículo de opinión: MicroBank, modelo de microfinanzas en España.

Publicado en Executive Excellence nº131 jun/jul 2016.

Últimos artículos